「青色申告特別控除ってよく聞くけど、そんなにお得なの?」

「会社員の給料と副業の両立にも使えるの?」

「これから義父の後を継いで会社を経営する予定だけど、法人の場合はどうなるの?」

前回は青色申告特別控除について詳しく解説っさせていただきましたが、今回は私目線に立って解説させていただきました。私と同じような状況にある方には参考になると思います。

私自身、青色申告特別控除については知識が曖昧で、正直言うと「最大65万円控除って、手取りがそのまま65万円増えるの?」と勘違いしていたくらいです…(これは内緒!笑)。

でも調べていくうちに、この制度は副業をしている会社員や、これから事業を始める人、法人経営者にも知っておいて損はない「超重要な仕組み」だとわかりました。

この記事では、青色申告特別控除の基本的な仕組みから、

✅ 会社員の副業との相性

✅ 個人事業主と法人(株式会社)の違い

✅ これから経営者になる私が理解しておくべきポイント

まで、できるだけ詳しく、わかりやすくまとめました。

「これから事業を始めたい!」「副業で収入を増やしたい!」「法人化って結局どうなの?」

そんな方は、ぜひ最後まで読んでみてください。

青色申告特別控除って何?まずは仕組みを知ろう

青色申告特別控除とは、正しい帳簿をつけて確定申告をすることで、所得から最大65万円(または55万円)が差し引ける制度です。

これにより、所得税や住民税の負担が減り、手取りが増える仕組みです。

✅ ポイントはここ!

- 65万円控除=そのまま65万円が手取りにプラスされるわけではない

→ 課税所得が減るので、その分の税金(税率20%なら13万円程度)が減るという仕組み。

例えば、

- 青色申告特別控除がない場合:課税所得300万円 → 税率20%で60万円の税金

- 青色申告特別控除を使った場合:課税所得235万円 → 税金47万円(=13万円節税!)

この「控除による税金の減少」が大きなメリットなんです。

会社員の給料+副業でも青色申告特別控除は使える?

結論、副業が「事業所得」として認められるならOK!

つまり、ブログ収入やライター業、ハンドメイド販売など、継続性のある「事業」であれば、青色申告特別控除の対象になります。

ただし、注意点もあります。

- 給与所得(本業の給料)には青色申告特別控除は使えない。

- あくまで「事業所得」にのみ適用できる制度。

つまり、会社員+副業ブロガーなら、

- 給与所得 → 給与控除が適用

- 副業の事業所得 → 青色申告特別控除が適用

というイメージで、ダブルで節税が狙えるんです!

個人事業主と法人(株式会社)の違いを徹底比較!

ここからは、私自身が一番知りたかったテーマ。

これから義父の後継として会社を経営する立場として、「個人事業主と法人って何が違うの?」をしっかり調べました。

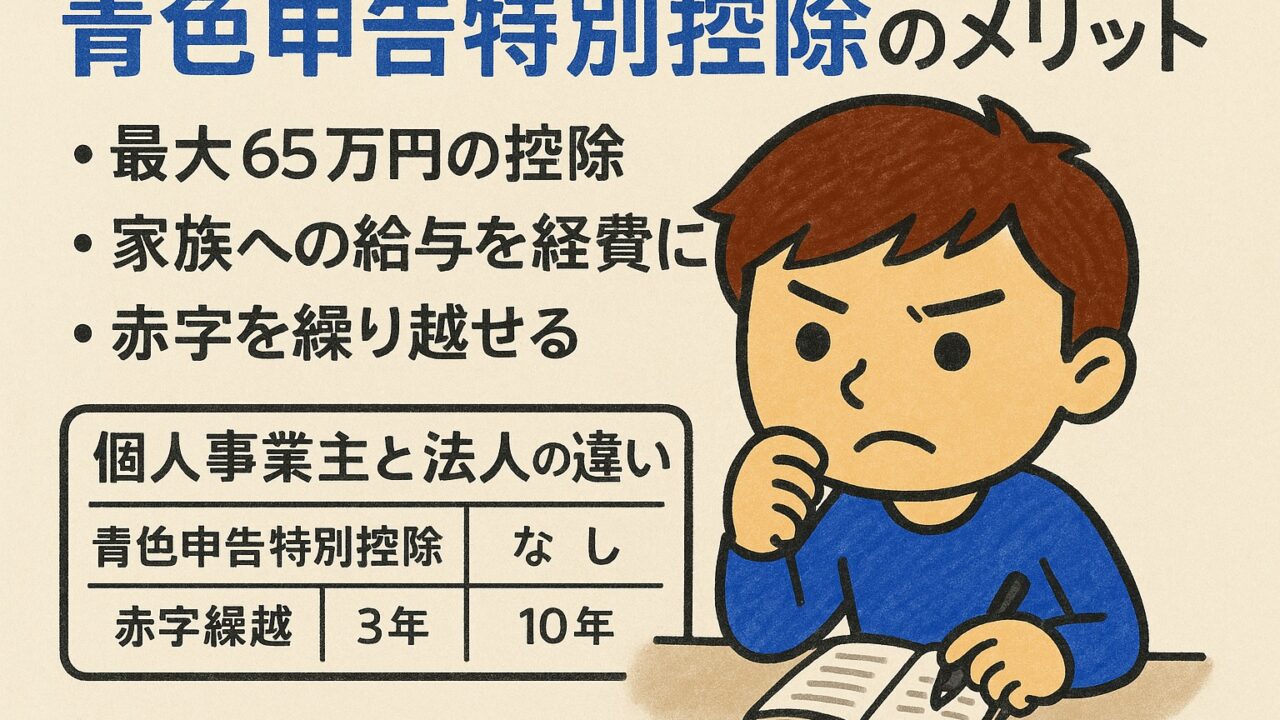

個人事業主(青色申告特別控除あり)の特徴

✅ メリット

- 最大65万円の青色申告特別控除で税負担が減る

- 家族への給与(専従者給与)を経費にできる

- 赤字を3年間繰り越せる

- 開業が簡単で維持コストが安い

❌ デメリット

- 所得が増えると累進課税で税率が高くなる(最大45%超)

- 社会的信用が法人より低い

- 青色申告を正しく行うには帳簿や確定申告が必要で手間がかかる

法人(株式会社・青色申告)の特徴

✅ メリット

- 赤字の繰越が10年OK(個人の3年より有利)

- 法人税率は15%(中小企業の800万円以下の部分)で個人より低い場合も

- 社長の給与(役員報酬)や福利厚生費、出張費も経費にできる

- 社会的信用が高く、融資や取引が有利

❌ デメリット

- 青色申告特別控除はない(65万円の控除は個人事業主だけ)

- 設立時の登録免許税や司法書士費用、毎年の法人住民税(均等割7万円)が必要

- 決算や申告、社会保険の手続きが複雑

- 利益を自由に引き出せず、役員報酬や配当として受け取る必要がある

個人事業主と法人、どちらが有利?

| 項目 | 個人事業主 | 法人(株式会社) |

|---|---|---|

| 青色申告特別控除 | 最大65万円 | なし |

| 赤字繰越 | 3年 | 10年 |

| 経費の幅 | 限定的 | 広い(社長報酬もOK) |

| 社会的信用 | 低い | 高い |

| コスト | 安い | 高い(設立・維持費用) |

| 事務負担 | やや大変 | かなり大変 |

まとめ|青色申告特別控除は副業にも法人経営にも必須知識!

青色申告特別控除は、副業で事業を始める人にも、これから法人経営をする人にも「節税の基本」として絶対に知っておくべき制度です。

特に、会社員+副業の人にとっては「事業所得」を申告して青色申告特別控除を活用すれば、副業の利益から最大65万円を差し引ける強力な節税ツールになります。

一方で、法人には青色申告特別控除はありませんが、赤字繰越の長さや経費の範囲、税率の優遇など、また違ったメリットがあります。

私自身、これから義父の後を継いで法人経営を始める立場として、この制度の仕組みをしっかり理解して、必要に応じて説明できるようになりたい!と感じています。

このブログが、同じように「副業の節税」や「法人経営」について悩んでいる方の参考になれば嬉しいです!

関連記事

【初心者必見】大河内薫さんの書籍とYouTubeで学ぶ!お金の知識と税金対策の決定版

【保存版】青色申告特別控除のメリット・デメリットを徹底解説!個人事業主と法人(株式会社)の違いもわかりやすく解説